Contents

1.はじめに

投資商品には、外貨預金、株式、投資信託などさまざまな種類がありますが、近年注目されているのが「ロボアドバイザー」です。昨今、あらゆる分野でAI(人口知能)技術が使われています。投資の世界でも、AIが投資判断をしてくれるロボアドバイザーが人気です。

ロボットアドバイザーとは、ロボットがインターネットやスマートフォン上で投資のアドバイスを行ない、運用をしてくれるので、投資初心者や忙しくて投資の勉強をする時間がない人にもおすすめのサービスといえます。

しかし、ロボットに任せて大丈夫なの?と心配になる方もいらっしゃるかもしれません。

この記事ではロボアドバイザーとはとはどのようなものなのか。

どのようなメリット・デメリットがあるのかについて、初心者の方向けに解説していきます。

2.ロボアドバイザーとは「資産運用の自動化サービス」

資産運用では、金融機関にある様々な投資商品から自分にあった商品を選ぶことが必要です。

また、資産運用の目的によっては、1つの商品だけでなく、複数組み合わせる分散投資という方法が必要になる場合もあります。しかし、投資初心者の方にとって、このような商品の選択作業は難しいといえます。

ロボアドバイザーは、こうした方々に向けて「資産運用の自動化サービス」を提供しています。

2-1.目的や状況に合ったプランを提案してくれる

投資の目的は人それぞれです。 例えば、

- とりあえず少額で投資に触れてみたい

- 将来の老後の生活資金を作るために長期間かけてコツコツ増やしていきたい

- 積極的に運用をして資産を大きく増やしていきたい

などが挙げられますが、これらの目的に合った最適な投資商品はそれぞれ違います。ロボアドバイザーはそれぞれの目的に合わせて、たくさんの投資商品の中から、最適な組み合わせを提示してくれます。

また、世界中の様々な地域や資産に分散して投資(国際分散投資)を行なうため、リスクを低減させつつも新興国なども含めた世界経済のダイナミックな成長を運用成果に取り込むことが期待できます。

2-2.資産運用をおまかせできる

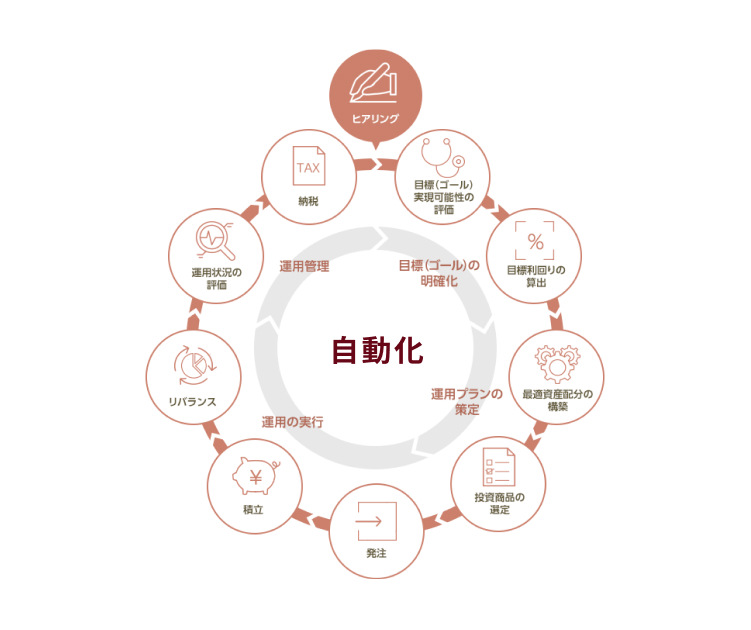

ロボアドバイザーを利用することで、投資を行なうための作業の大半をAIにまかせることができます。 上図のように目標設定から、投資商品の選定、発注、リバランス(資産配分の見直し)、運用状況の評価、納税など最初から最後までまかせることができます。

投資はしてみたいけれど忙しくて時間がない人、投資初心者で運用の知識が不足しているため不安で投資に踏み出せないという人にはおすすめのサービスです。

2-3.ロボアドバイザーには2タイプある

ロボアドバイザーにはアドバイス型と投資一任型の2つのタイプがあります。違いとしては、提案のみで運用を行わないアドバイス型に対して、投資一任型は提案から運用、リバランスまでのすべてを行うという違いがあります。

2-3-1.アドバイス型

現在の年収や年齢、運用期間、投資の考え方などの質問に答えていくと、おすすめの資産配分が提示され、具体的な商品提示までされるのがアドバイス型のロボアドバイザーです。提案はしますが、最終的に決断し買付の発注をするのは自分自身で、購入後のリバランスも自分で行う必要があります。

2-3-2.投資一任型

アドバイス型ロボアドバイザーが具体的な商品提示までにとどまるのに対し、投資一任型はアドバイスだけでなく運用まで行ってくれ、さらに定期的に必要となるリバランスなどのメンテナンスも自動で行なってくれます。

投資の一連の流れをすべてお任せできるため、忙しい方や投資知識が少ない初心者におすすめです。

3.ロボアドバイザーの仕組み

まずはウェルスナビを例に、ロボアドバイザーの仕組みを確認しておきましょう。始めに、目標金額とリスク許容度を設定します。用意された質問に答えるだけで顧客のリスク許容度が診断され、目標金額から達成の可能性をシミュレーションして顧客に伝えます。そして、金融アルゴリズムから顧客に合ったポートフォリオが構築されます。

クイック入金の対象金融機関からであれば、24時間365日リアルタイムでウェルスナビの口座に入金できます。運用資金が入金されると、最短でその日の夜に自動でETF(上場投資信託)の買い付けが行われます。

分配金は自動で再投資されるので、「複利効果」で資産を効率良く増やすことができます。ポートフォリオは継続的にモニタリングされ、バランスが一定以上崩れた場合や前回のリバランスから半年以上経過した場合にリバランスが行われます。

主なロボアドバイザーのサービス利用手数料は、以下の表のとおりです。この他に、信託報酬などETFを保有するためのコストがかかります。

| サービス名 | 手数料(年率、税込) |

|---|---|

| ウェルスナビ | 1.1%、3,000万円を超える部分は0.55% |

| THEO | 0.715~1.10% |

| 楽ラップ | 固定報酬0.715%または固定報酬0.605%+成功報酬運用益の5.5% |

| FORIO | ROBO PROの場合1.1%、3,000万円を超える部分は0.55% |

| ON COMPASS | 年率1.0075%程度 |

4.ロボアドバイザーのメリット・デメリット

ロボアドバイザーのメリットは、手間なく資金を運用できることです。投資一任型の場合、銘柄選びから分散投資による運用まですべて任せられるので、仕事が忙しく投資の勉強をする時間がない人に適しています。

少額で始められることも、ロボアドバイザーのメリットです。富裕層向けの資産運用サービスである「ファンドラップ」の契約金額は300万円以上(三菱UFJ信託銀行)ですが、同じように資産運用を一任できるロボアドバイザーはずっと安価で利用できます。ウェルスナビの最低投資金額は10万円で、積立投資は1万円から始められます。

自分の感情に左右されず、ロボアドバイザーが売買を判断してくれるのも大きなメリットです。自分で判断すると、上がるときは「もっと上がる」、下がるときは「もっと下がる」と感情に流されて、売買タイミングを誤ることがあります。売買のタイミングに悩んでいる人は、利用を検討するとよいでしょう。

ロボアドバイザーのデメリットは、株式投資に比べて運用コストが高いことです。株式投資であれば手数料が無料の証券会社を利用することもできますが、ロボアドバイザーではサービス利用手数料や信託報酬がかかるため、収益に影響します。

ロボアドバイザーは長期運用を前提としているため、個別株のように短期的に利益を上げるのが難しいこともデメリットです。短期間に大きな成果を望む人には向かない投資商品といえるでしょう。

5.間接的に不動産に投資できる

高いパフォーマンスを見ると、「ロボアドバイザーで不動産投資ができたら」と考える人もいるでしょう。実は、ロボアドバイザーが作成するポートフォリオには不動産も組み入れられています。例えば、紹介した楽ラップの「保守型DRCなし」では、REIT(不動産投資信託)の組入比率が10.00%で、国内株式(7.29%)を上回っています。

個別でREITに投資した場合は不動産市場の影響を受けやすいのですが、ロボアドバイザーは不動産だけでなく株や債券、金などさまざまな商品に資金を分散するため、少ないリスクで不動産に投資できます。「不動産を中心に投資しているが、株式の魅力も捨てがたい」という人に向くサービスといえるでしょう。

6.まとめ|投資初心者に人気の「ロボアドバイザー」とは。仕組みやメリット・デメリットについて解説

AI技術を駆使したロボアドバイザーは特に投資初心者に向いていますが、自分では冷静に判断できず損失を重ねている中級者も、ロボアドバイザーの利用を検討することをおすすめです。

投資に対して自信がないけど挑戦したいという方は、このロボットアドバイザーの仕組みやメリット・デメリットをよく理解したうえで、サービスを活用してみてはいかがでしょうか。