老後2,000万円問題が明るみに出たことで、老後に生活が困窮する老後貧乏にならないか不安を感じる方が増加しています。

この問題に対して適切に対処するためには、自分が老後貧乏予備軍なのかどうかを知り、早い段階から手を打っておくことが重要です。そうすることで老後にお金が足りずに生活が困るリスクを回避できるとともに、悠々自適で安泰な老後を手に入れることも可能になります。

以上のことを踏まえて老後の不安を解消したい方のために、老後貧乏予備軍の特徴とともに、老後貧乏にならないために「今」からできる対応策をお教えします。

Contents

1.老後貧乏予備軍の特徴

充実した老後を手に入れるためには無闇に老後貧乏になる心配をするのではなく、自分の現状を把握したうえで適切に行動することが重要です。

以下に老後貧乏になりやすい人の特徴を挙げますので、自分がいくつ該当するのかチェックして、老後の安泰を妨げる習慣や考え方を持っていないか把握しておきましょう。

1-1.無駄遣いが多い

老後貧乏を心配するということは、老後に困窮することなく生活ができるほどの貯蓄が十分できていない自覚があるともいえます。

こういった方は支出が収入を超えているか、収入いっぱいお金を使ってしまって貯蓄をしていない無駄遣いタイプが大半です。

「収入が少ないから貯蓄できない」と考えている方もいらっしゃるかもしれませんが、収入が少なくても貯蓄できている方は大勢いらっしゃいますし、収入が多くても浪費癖があれば貯蓄はできません。

つまり、貯蓄できるかどうかに収入の多い少ないは関係なく、浪費癖を直さなければ収入が増えてもそれだけ支出も増えるため、どんなに稼いでも老後貧乏候補ということになってしまいます。

1-2.ローンの返済は退職金を当てにしている

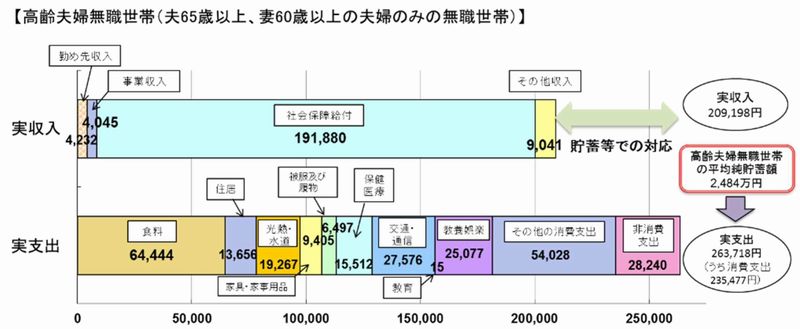

金融庁の「高齢社会における資産形成・管理」という報告書(※)に掲載されている、夫65歳以上妻60歳以上の高齢夫婦無職世帯の実収入と実支出のグラフを参照すると、老後は年金などの社会保険や、退職金を含む貯蓄を切り崩して生活している方が大半であることが分かります。

つまり、住宅やその他のローン返済に退職金を当てにしている方はその分だけ老後資金が少なくなってしまうため、老後は悠々自適な生活を送るなどといったことは夢のまた夢となってしまい、かなり切り詰めた生活を送るか、働けるうちは長く働く必要があります。もし、定年後はできる限り働かずに生活していきたいと考えているのなら、定年退職するまでにローンは返済しておいた方が良いでしょう。

1-3.将来設計をしていない

老後貧乏という言葉に過敏になって不安を抱えている方は、老後の生活にはどれだけの金額が必要で、そのためには月々どれほどの貯蓄が必要かを計算していない傾向があります。

具体的に必要になる金額を把握していないことが原因で漠然とした不安を抱えているにもかかわらず、収支を把握していないために無駄な浪費をしてしまっている方が非常に多くいらっしゃいます。

そのままでは老後貧乏の不安は解消できないうえに、貯蓄も思うようにできない可能性も高いため、まずは将来設計をしてみることをおすすめします。

金融庁がライフブランシミュレーションサービスを提供しているので、それを利用してみるのも有効です。

1-4.老後貧乏予備軍は「収入」より「支出」が多い癖がある

ここまでに老後貧乏予備軍の方に見られる特徴をご紹介してきましたが、老後貧乏になりやすい方が共通して持っている大きな特徴は、「収入」より「支出」が多い浪費癖であることがお分かりいただけたと思います。

先に挙げた特徴のどれかに該当し、あまり貯蓄ができていない方は浪費癖を持っている可能性が高く、そのままだと老後貧乏になるリスクがあると考えられます。

それではどうすればそのリスクを回避できるのか、次に対策を解説します。

2.老後貧乏にならないために「今」からできる3つの対応策

次に解説する、老後貧乏にならないために「今」からできる3つの対応策を実践すれば、老後に困窮する不安を解消することが可能です。

特に老後はできる限り働かずに余裕のある生活を送りたいという方は、今すぐにでも対応策を実践することを推奨します。

2-1.今すぐ貯蓄をする

老後貧乏を不安に感じている方が最初にやるべきことは、兎にも角にも今すぐ貯蓄をすることです。仕事や投資で収入を増やしたとしても使ってしまう癖があっては元も子もないので、まずは貯蓄できる習慣を身に付けましょう。

その為の方法として節約が1つの方法として挙げられますが、節約によって月末に余ったお金を貯蓄する方法は、ついお金を使ってしまう人にはあまり向いていないと考えられます。それよりも、貯蓄ができていない人が貯蓄できるようになる強力な方法を実践した方が効果的です。

その方法とは、最初に貯蓄額を天引きして残りのお金で生活することです。

老後までにいくら貯めなければいけないのか逆算し、月々でいくら貯めなければいけないのかを算出します。もし月に5万円貯めなければいけないのなら、何が何でも貯金するために給料日に5万円天引きしてしまい、残ったお金で節約しながら生活するようにしましょう。

もし、どうしても貯蓄分のお金を引き出してしまいそうなら、個人年金などを利用して強制貯金をするのも有効です。

2-2.収入を増やす

人生100年時代というだけあって、65歳以上でも働ける環境がかなり整えられてきています。そのため、働ける間は働くようにすれば収入が得られるので、少なくとも老後貧乏状態になることはありません。

また、副業やダブルワークなど働き方にも多様性ができ始めているので、早いうちから複数の収入源を確保しておけばそれだけ多くの収入を確保でき、貯金額も大きくすることが可能になります。

2-3.お金を増やす

先に解説した貯蓄と、定年退職後も含めて働けるうちは働くことを実行するだけでも、老後貧乏を回避することはできます。それよりさらに先を進んで、できる限り働く期間を少なくして悠々自適に過ごしたいと考えているなら、資産形成が有効になります。

資産=(収入-支出)+(資産×利回り)であるため、貯蓄と働くことで(収入-支出)の部分の金額を増やしたら、投資でお金を増やすことを考えると良いでしょう。

そこで次の章では、お金をどうやって増やすかに焦点を当てていきます。

3.老後貧乏から老後裕福になるための資産運用術

老後を悠々自適に過ごす老後裕福を望むなら、できるだけ早い時期から投資を開始して、投資の腕を磨きながら利益を積み重ねて資産を形成することが大切です。

そこで、投資初心者でも始めやすい資産運用術をお教えします。

3-1.少額投資から始める

投資は利回りによって得られる収入が異なるので、利回りを考えるのはかなり重要ですが、慣れないうちは少額投資から始めることが基本です。

従って、次に紹介する少額から始められる投資から行うことを推奨します。

3-2.iDeCo(投資信託など)

iDeCoは自分で拠出した掛金で定期預金や投資信託を運用し、運用成績に応じた年金を受け取る制度です。

運用によって得た利益は非課税になるうえに掛金も全額所得控除の対象となり、お金を受け取る時も年金として受け取るなら公的年金等控除の対象、一時金として受け取るなら退職所得控除の対象になるなど、節税によって自分の手元に多くの利益を置くことに長けています。

投資でできる限り多くの利益を得るためには、利回りの他に節税も重要なポイントとなるため、月々5,000円以上から積立ができるiDeCoはできる限り早く始めた方がより大きな利益を得るチャンスに恵まれるといえます。

ただし、iDeCoは自分で年金を作ることを主な目的としており、60歳までは途中解約による積立金の受け取りはできないようになっています。このことから、急に資金が必要になった場合に備えて貯蓄の継続や別の投資をするなどをして、収入源を他に確保しておいた方が無難です。

3-3.つみたてNISA(投資信託など)

つみたてNISAもiDeCoと同様に、NISA口座で運用した投資信託などで得た利益は非課税となります。

つみたてNISAは毎年の非課税枠に40万円の上限が定められていますが、非課税期間は20年間もあるうえに2037年まで投資が可能なので、長期間の投資であれば最大で約800万円もの投資総額を非課税にできるメリットがあります。

従って、つみたてNISAを最大限に利用して資産形成をするなら、あくまでも長期投資での利用を基本としてください。

老後貧乏への不安もあって投資に対する関心が高まるにつれて、つみたてNISAを始める方は増加傾向にあります。

3-4.外国株式や債券+FX(外国為替証拠金取引)

日本以外の先進国や新興国の株式や債券も、老後資金作りに有効です。今では日本国内の証券会社からでも手軽に売買することができます。ただし、外国の金融商品を保有する場合には為替レートの変動による差損リスクがあります。

そこでおすすめしたいのが、FX(外国為替証拠金取引)です。FXというと短期売買を繰り返して利益を上げていくイメージがありますが、ここでご紹介している外国の金融商品を保有する際の為替ヘッジに利用することもできます。

3-5.リスク許容度を常に意識する

投資は世界情勢や経済状況、要人の発言など様々な方面からの影響を受けます。例えば、2020年2月や3月に起きた新型コロナウィルスの感染拡大に端を発した株や為替の大暴落など、不安定要因は常にあると心得ておいてください。

レバレッジの高い投資や資金目一杯までの投資はこういったクラッシュ時に一気に資金を失ってしまい、投資そのものが継続できなくなるリスクが非常に高くなるため、老後資金作りでは「資金を増やす」ことよりも「減らさない」という視点が重要です。それを踏まえて、レバレッジをかける投資ではなく現物取引をおすすめします。

4.まとめ

老後貧乏という言葉は、老後2,000万円問題で「2,000万円」という数字が独り歩きして存在感が強まっている印象があります。

しかし、過度に老後の生活を不安に思う必要はなく、退職金を含む貯蓄や年金、長く働くことによる収入があれば、老後貧乏にならずに済む可能性は高いと考えられます。

もし、可能な限り働く期間を短くすることや、働くことによる収入なしで悠々自適な老後を望むなら、早いうちから貯蓄に加えて投資を開始し、資産形成に努めることが有効です。

資産形成は時間と経験が必須であるため、焦らずに継続して勉強を続けて投資家としての腕を磨き、着実に利益を積み重ねていきましょう。